・リスクフリーレート 国債の利回り(日本は0% アメリカは2%

アメリカは30年ものの国債を使う、日本は10年ものの国債を使うのが一般的

・MBO 経営者による買収

・EBO 雇用者による買収

・アニュアル 年に一度

・セミアニュアル 半年毎の、年2回

・リスクフリーレート 国債の利回り(日本は0% アメリカは2%

アメリカは30年ものの国債を使う、日本は10年ものの国債を使うのが一般的

・MBO 経営者による買収

・EBO 雇用者による買収

・アニュアル 年に一度

・セミアニュアル 半年毎の、年2回

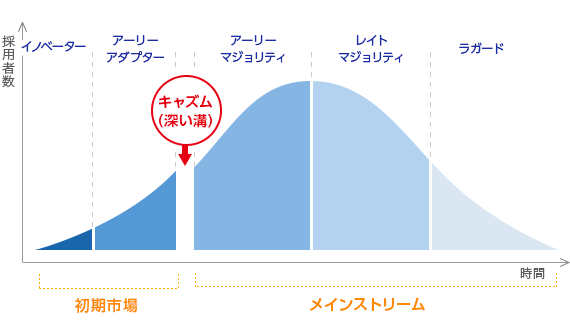

イノベーター理論では、普及の過程を5つの層に分類しており、それを基にマーケティング戦略、市場のライフサイクルについて検討することが推奨されています。

イノベーター理論では、普及の過程を5つの層に分類しており、それを基にマーケティング戦略、市場のライフサイクルについて検討することが推奨されています。

イノベーター(Innovators):革新者

アーリーアダプター(Early Adopters):初期採用層

アーリーマジョリティ(Early Majority):前期追随層

レイトマジョリティ(Late Majority):後期追随層

ラガード(Laggards):遅滞層

ラガードとは、イノベーター理論における5つのグループの1つ。最も保守的・伝統的な層。世の中の動きに関心が薄く、流行が一般化してからそれを採用することが多い。中には不採用を貫く者もいる。市場全体の16.0%を構成。

●損益分岐点売上高

固定費÷{(売上高−変動費)÷売上高}

●将来価値、現在価値計算

●WACC計算

[株主期待 × 株主資本/(負債+株主資本) ] + [銀行利率×(1-税金) × 負債/(負債+株主資本)]

・ROS

売上高利益率(Return On Sales)

「利益÷売上高×100」

・アセット

資産

・デッド

会社が、借入や社債の発行など、負債(デット)の方法で資金調達をする方法

・エクイティ

株式発行など、資本(エクイティ)の形で資金調達をする方法

・変動費型ビジネスは、変化に対して柔軟だが、売上を大きく伸ばせない。

・固定費用型ビジネスは変化に対して難しいが売上を大きく伸ばすことができる。

●流動比率

・何が分かる?

流動比率は、1年以内に現金化できる資産が、1年以内に返済すべき負債をどれだけ上回っているかを表す指標です。流動比率を見れば、会社の短期的な支払能力(短期安全性)が分かります。

・目安

流動比率が120%以上であれば、一般的には短期的な資金繰りには困らない

100%を下回っていると支払能力に不安があるとされます。

より厳密に短期の支払能力を分析する場合は、当座比率も見るとよいでしょう。

●当座比率

・何がわかる?

会社の短期安全性を、流動比率よりもさらに厳密に分析したいとき

当座資産には「棚卸資産」を含みません。

棚卸資産は現金化できる保証はなく、不良在庫になるリスクがあります。

そのため、より厳密に支払能力を見定めるときは、換金性の低い棚卸資産を差し引いて計算する当座比率を活用するのです。

・目安

一般的に当座比率が90%を上回っていれば短期的に安全であるとされます。

70%を下回っていると支払能力に問題があると判断されます。

●負債比率

・何が分かる?

負債比率を見れば、負債の返済余力が分かります。

一般的に負債比率が低いほど返済余力が高く、財務の安定性が高いと見ることができます。

・目安

負債比率が100%を下回っていると、中長期的な安全性(支払能力)が高いと言われています。

●総資産回転率(売上÷資産合計)

資産回転率が高い=薄利多売